它生于日本,体态纤细,却有一股颠覆的力量,如今甚至引发了整个光伏行业的大变局,它就是金刚线。

在《生死金刚线》一文中,笔者提到,近两年,中国光伏上游企业围绕金刚线已经上演了多轮“生死时速”,有行动“迟缓”的行业巨头在这根线上摇摇欲坠,也有行业新贵凭这根线“一战称王”……

起初,它被日本企业垄断,高不可攀。为了它,中国光伏巨头曾远赴日本寻求合作,但日本企业傲慢的态度彻底激怒了这个中国光伏巨人。为了掌控自己的命运,中国光伏企业开始培育中国自己的金刚线企业,过程尽管曲折,但最终它们合力突破了日本等国的技术垄断,最终将它(价格)“打落凡间”。

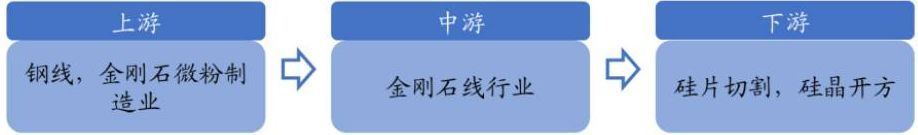

(来源:国泰君安证券研究)

如今,中国已经有了一批可与日本企业同台竞争的金刚线企业,如今整个中国光伏行业都在享受这个丰硕的果实。接下来,笔者想和读者分享的就是这个真实的励志故事。

中国金刚线崛起史

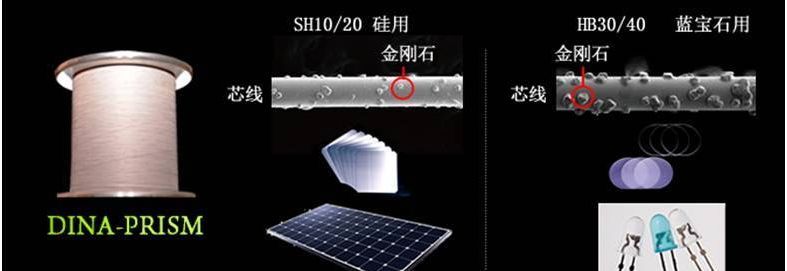

金刚线最开始应用于蓝宝石切割,规模应用于蓝宝石切割始于2007年,而应用于晶体硅片的切割2010年才开始。

金刚线较传统切割有关键的四大优势:

1.、提高切割速度,大幅提升机器生产率,降低用户设备采购成本,提升产能;

2.、摒弃游离切割所使用的昂贵且不环保的碳化硅等砂浆材料;

3.、金刚线线径和线距的降低,使单硅棒产出的切片数量提升,降低原材料消耗;

4.、单晶耗材远远降低,大幅降低切割成本。

下列几组数据可以让读者对金刚线之利有更深的感触:

1、按硅片厚度180微米、装载量650毫米计算,使用传统砂浆切片的话单次理论出片数为1767片,而采用金刚线切片后单次出片数提高到2287片,提高了29.43%。

2、更重要的是,目前砂浆切割的硅片主流厚度是180微米,最薄一般也只能做到160微米,并且会带来良率下降等问题;而采用金刚线切硅片目前可以做到140微米甚至更低,从而可以进一步摊薄硅片的硅成本和折旧。

3、另外,金刚线切片机的线网速度是传统砂浆切片机的两三倍,以多晶切片为例,单刀次时间从9-11小时可以降至2.5小时。单台砂浆切片机(多晶)年产能为7MW左右,而金刚线切片机(多晶)的产能可以达到29MW。

(金刚线:即在钢线上附着金刚石微粒用于切割硅片和蓝宝石)

一直以来,整个光伏行业发展的核心问题就是如何降低成本,这样才能使光伏发电在性价比方面较传统化石能源发电、其他可再生能源具有一定的竞争力。而晶体硅材料的切割工序占光伏行业非硅成本的比重较高,切割工艺方法和切割工具对行业成本有重要影响。

所以这根线引发的震动,甚至引起整个光伏行业的大变局。在上游晶硅片这个领域,掌握这根线的企业在未来之战抢得一线先机;错失这根线,可能意味着将被死神“收割”。

金刚线按照制作工艺不同,又可分为树脂金刚线和电镀金刚线。下面是两种工艺的主要指标对比:

业内普遍认为,电镀金刚线是未来主要发展方向。

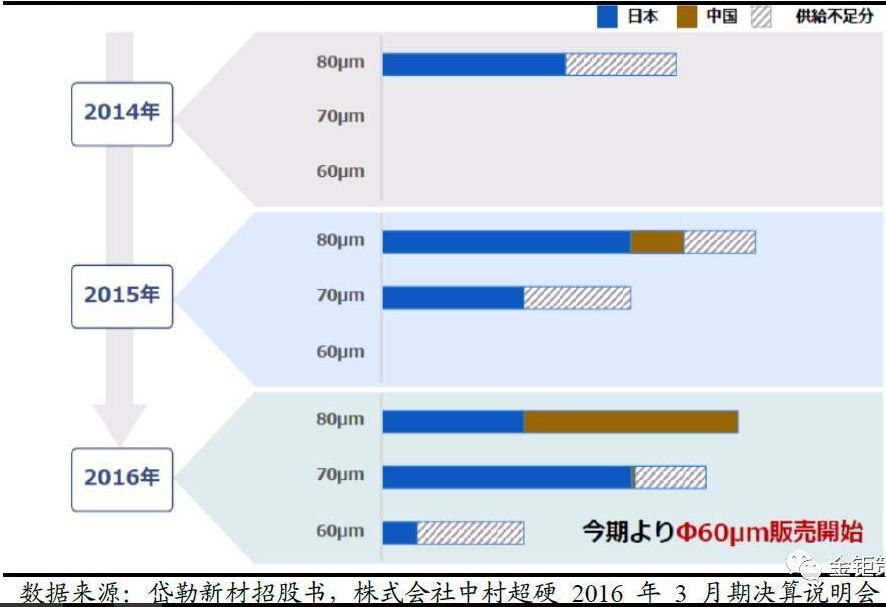

而电镀金刚线技术起源于日本,日本的旭金刚石早在2007年6月就推出了成熟产品,日本厂商凭借先发优势,牢牢霸占着市场很高份额。尤其在2015年以前,日本企业在硅切片线(细线)领域凭借领先的技术优势,一直处于垄断地位,而国内同类产品依赖进口,成本较高,因此限制了国内光伏企业对电镀金刚石线的普及应用。

哪里有垄断,哪里就有傲慢。“早在2012年时,公司就发现传统砂浆技术已没有更多降本空间。”隆基股份董事长钟宝申对上证报记者说道,为此需要寻找一种新的颠覆性技术“革掉”砂浆技术的“命”。

“为了寻找金刚线的供应商,隆基一开始找到了日本最大的一家生产商,但这家日本公司对中国公司的傲慢让钟宝申感到了愤怒。”这是隆基对中国企业家记者讲述的一段真实往事。

为了不再受制于人,隆基决定自己培育国内金刚线企业。

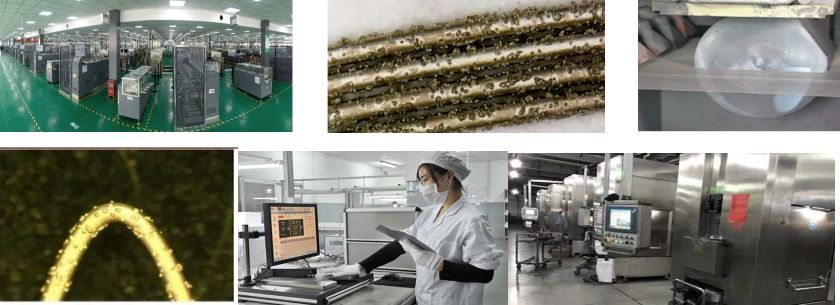

据了解,电镀金刚线生产的关键技术是上砂技术。比如电镀金刚线的上砂要求金刚石均匀固结在长度10km至50km的母线机体上,上砂后金刚线的线径变化奥在一定幅度以内,且金刚石分布要均匀,过于密集金刚石容易堆叠在一起从而导致切割过程中阻力过大而断线,过于稀疏则切割力不足。

而培育下游金刚线供应商,隆基必须去采购他们的设备,并且对他们的技术提升抱有足够的耐心。“在这个过程中公司甚至会有利润损失,但如果不这么做,供应商肯定没法培育起来,公司在成本上也无法快速降低,这是相辅相成。”钟宝申说,按我们的估算,这个项目一年亏4000万以内都是可以接受的。毕竟,这是一个过程,需要长期的经验积累。

为了打破日本企业的技术垄断,在光伏巨头的战略扶持下,国内有多家金刚线企业加大研发投入力度,力争在产品性能达到日本进口产品的同时,通过自主设计研发的生产线,大幅提高了生产效率并降低了生产成本,如今中国金刚线企业产品生产技术和工艺已可以完全替代日本产品。

金刚线正在实现进口替代

尤其是,在多晶硅通过黑硅技术解决了金刚线切多晶硅片的反射率过高问题后,2017年,多晶硅企业也开始规模化应用金刚线,这为中国金刚线企业崛起提供了绝佳契机。

可以说,在2014年-2016年这极为关键的几年,正是隆基、中环、晶龙集团、协鑫集团、卡姆丹克等战略性帮扶中国金刚线企业,才有了中国金刚线企业在短短数年间,突破日本垄断迅速崛起的真实神话。

中国金刚线企业崛起最显著的效果就是,将金刚线价格打下神坛。2014年-2016年,光伏硅材料用电镀金刚线销售均价分别为477.93元/km、368.14元/km、283.67元/km。

"宝剑锋从磨砺出,梅花香自苦寒来。"如今,隆基的苦守和牺牲也带来了丰厚的回报,其单晶硅片自2013年以来,无论是收入规模还是盈利能力记录都在不断被自己刷新。

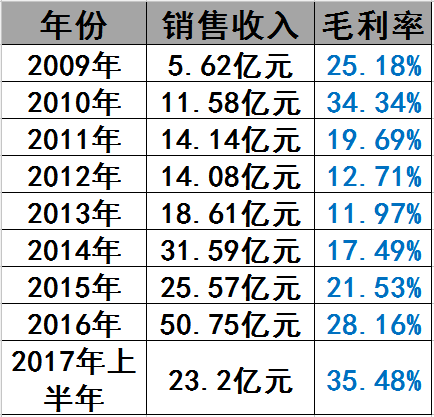

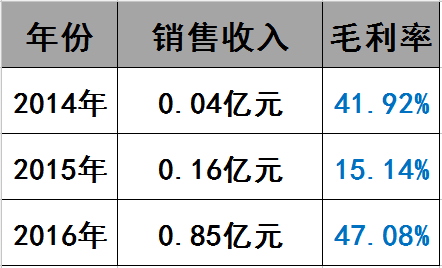

隆基单晶硅片收入及毛利率情况

我们分析发现,如今晶体硅材料薄片化趋势,也要求金刚石线向细线化方向发展,既要提高切片效率,又要兼顾切割质量。近年来,金刚线基本以每年10-20微米的速度在细线化。金刚线未来仍有很大的成长空间。

2017年,众多企业对切割硅片生产线的升级改造,着实让金刚线火了一把,每米成本只有0.07元的金刚线的含税售价高达0.18元每米,毛利率接近50%,高毛利的诱使下各家企业疯狂扩产,据悉目前金刚线还在提升普及阶段,预计2018年一季度,企业对金刚线的需求会达到一个峰值。

(数据来源:治雨,制图:黑鹰光伏)

“三钱二两”公众号分析师治雨分析认为:进入2018年二季度,由于各家企业对切割工艺的优化,线耗水平会进入一个持续减少的状态,而产能却增加很多,一多一少间,必然引发比较惨烈的价格战,金刚线高达50%的毛利率不可持续,价格必然会跌落到边际成本较高的厂家的现金成本水平,很可能在2018年二季度就会见到市场价格<0.13元的金刚线。

7大“金刚”扩张路线图

据黑鹰光伏统计,中国有7家颇具实力或潜力的金刚线企业,他们分别为杨凌美畅、岱勒新材、三超新材、易成新能、东尼电子、恒星科技和豫金刚石。它们有的成立时间不长,但冲势凶猛;有的则是传统切割领域龙头,不得不变。

如今,它们都在加大了自身的扩张步伐,接下来,我们来一睹这七大“金刚”近年收入及产能扩张情况。

1、岱勒新材

现有+计划产能合计200万千米

岱勒新材成立于2009年4月,生于湖南长沙,是一家专业从事金刚线的研发、生产和销售的高新技术企业,是国内第一家掌握金刚石线研发、生产技术并大规模投入生产的企业,也是国内领先的金刚石线制造商。

公司于2017年9月成功登陆A股,截至1月27日,其股价增幅高达501.99%,市值为62.45亿元,市场对其喜爱程度可见一斑。

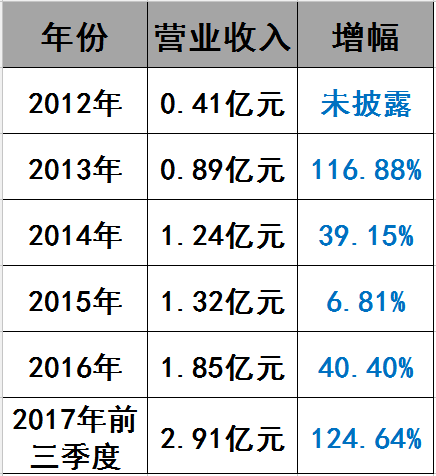

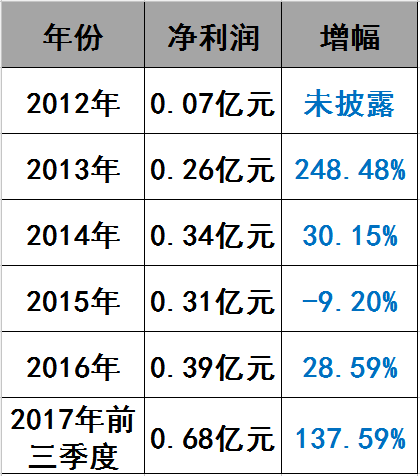

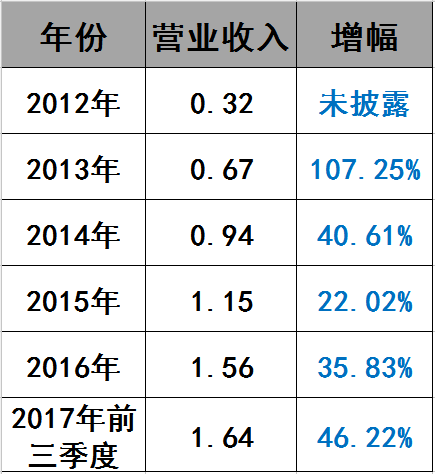

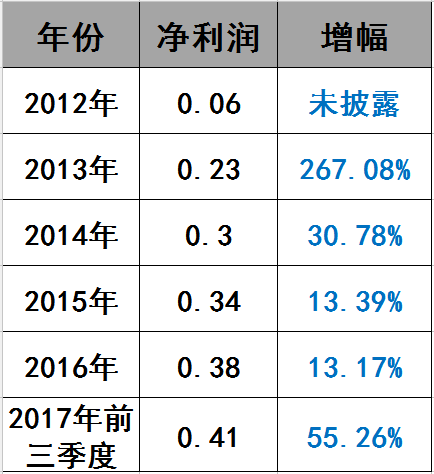

财报显示,2016年以来,岱勒新材营业收入、净利润进入快车道,尤其是2017年前三季度增幅双双突破120%,成绩极为出色。我们在岱勒新材的客户名单中发现了隆基、晶龙集团、通威股份、中环股份、江苏协鑫、阳光能源等光伏巨头的身影。

岱勒新材营业收入变化

岱勒新材净利润变化

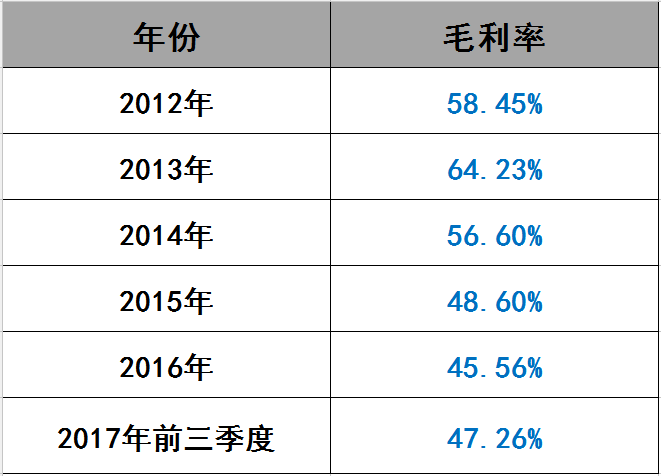

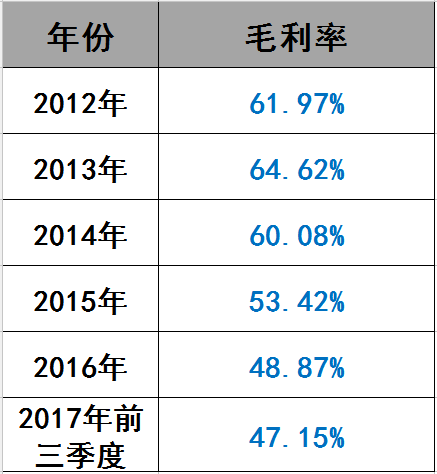

同时,我们发现岱勒新材毛利率近年虽然有所下滑,但仍一直保持在40%以上高位区间波动,产品仍具有较高的盈利空间。

岱勒新材毛利率变化

财报还显示,截至2017年上半年,岱勒新材金刚线产能为86.2万千米,产能利用率101.15%。

为了打破产能瓶颈,岱勒新材还投资了2.8亿元正在建设“年产120万千米金刚石线项目”,该项目建成后,其年产能将达到200万千米。按照岱勒新材预计,该项目完全达产后,能实现销售收入3.08亿元,净利润6704万元。

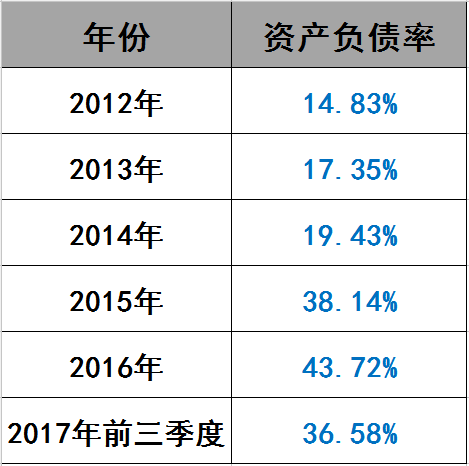

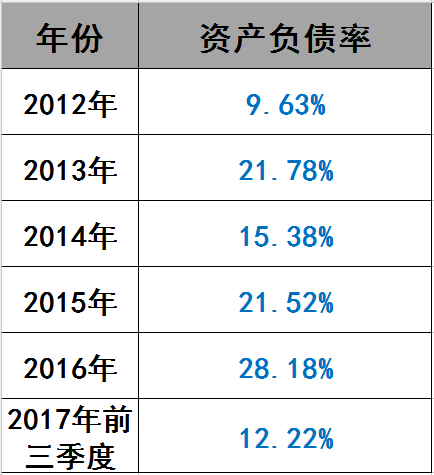

但是,岱勒新材的资产负债率仍处于低位,未来完全可以通过加大财务杠杆,加快投资布局。

岱勒新材资产负债率变化

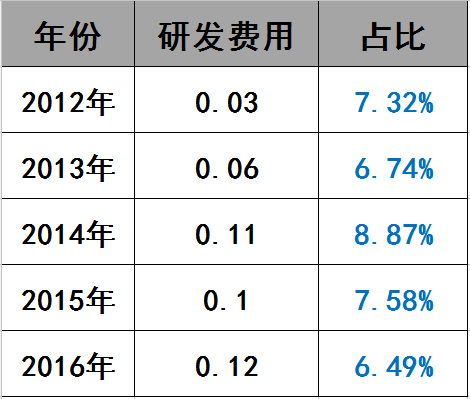

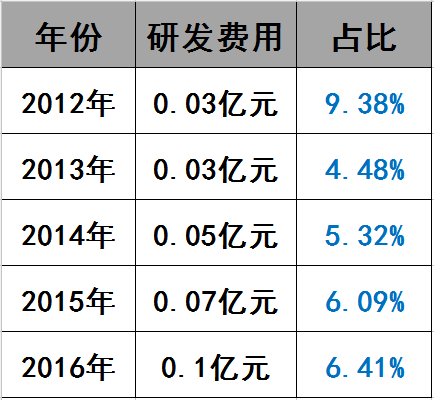

而岱勒新材也颇为看重研发,近五年研发投入比一直在6%以上,据了解,岱勒新材相继推出了0.08mm、0.07mm金刚线产品,并对0.06mm及线径更细产品进行了研发储备。

岱勒新材研发投入变化

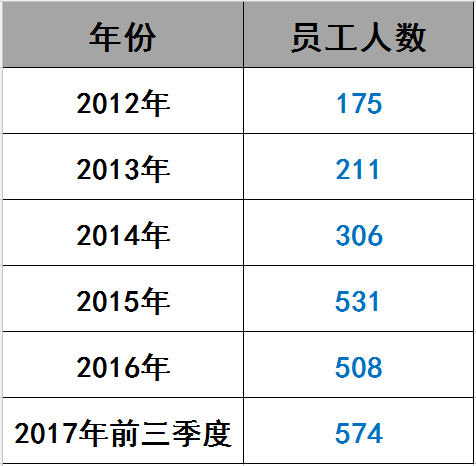

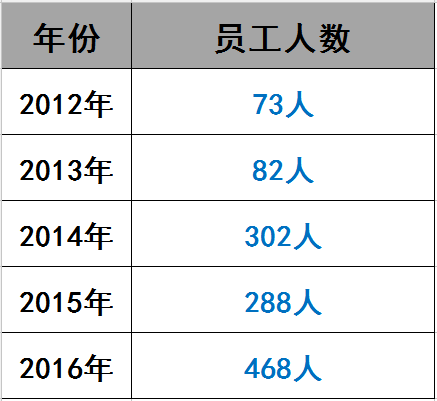

在收入快速扩张的同时,岱勒新材员工规模也与日俱增。截至2017年9月末,岱勒新材员工总数为574人,创出历史新高,是2012年的3.28倍。

岱勒新材员工规模情况

2、三超新材

实施年产100万千米金刚石线锯项目

三超新材成立于1999年,生于江苏南京,公司主营业务是金刚石工具的研发、生产和销售,主要产品为电镀金刚线和金刚石砂轮。

2011年公司经多年研发的电镀金刚线开始小批量销售,2012年正式批量销售,其电镀金刚线主要用于光伏硅材料。2014年10月,三超新材的电镀金刚线产品被国家科学技术部、环境保护部、商务部和国家质量监督总局认定为国家重点新产品。

自2013年以来,三超新材收入净利润连年创新高,从没有一年出现负增长,其盈利能力也颇为惊人。2017年4月登陆A股,截至1月27日,市值为37.78亿元,上市至今累计涨幅达303.84%。

三超新材营收变化

三超新材净利润变化

在它2016年前五大客户名单中也是大咖云集,包括中环股份、亿晶光电、晶龙集团、江苏协鑫硅材料科技发展有限公司。

1月18日,三超新材发布业绩预告成,2017年盈利约7773万元—8911万元,同比增长了105%-135%。

解释原因有三:

其一是,金刚线切割在多晶硅领域迅速实现大规模应用,对金刚线的需求出现了爆发式增长,一定程度上造成行业产品供不应求的局面;

其二是,公司进一步扩产,销量实现快速增长;

三是,随着生产效率及产品良率的提升,规模化效应得到进一步体现,成本下降较为明显,进一步改善了公司的盈利能力。

同样,三超新材毛利率近年虽然有所下滑,但也一直保持在47%以上高位区间波动,产品仍具有较高的盈利空间。

三超新材毛利率变化

截至2016年末,公司电镀金刚线产能为46万千米,产能利用率为112.24%。其同样遇到了产能瓶颈,黑鹰光伏从三超新材投资现金流也可以看到其2017年加大了投资力度,前三季度对外净投资现金流为1.76亿元,比前过去五年合计的净投资额还高出了7100万元。

三超新材对外投资现金流变化

三超新材也分析认为,按照行业发展趋势,电镀金刚线未来最大的潜在市场是超细线。“公司未来3年的主要产能扩张计划是实施‘年产100万千米金刚石线锯建设项目’。”

据了解,“年产100万千米金刚石线锯建设项目”项目建设期为3年,达产期为4年,完全达产后,产品为0.06mm-0.45mm规格的电镀金刚线,其中以超细线为主,主要用于硅片的高效精密切割。

而截至2017年9月末,三超新材资产负债率仅为12.22%,其拥有较大的资本运作空间。

三超新材资产负债率变化

同时,三超新材也较为重视研发投入,从下列数据中我们可以看出其近三年研发投入有明显的增长。

三超新材研发投入变化

截至2016年末,三超新材员工规模为468人,公司员工规模也创出历史新高,是2012年的6.41倍。

三超新材员工规模

3、杨凌美畅

现有+计划产能合计1800万千米

公司成立于2015年7月7日,生于陕西省杨凌。公司是一家主要从事金刚石线锯研发、生产和销售的新材料企业,主要产品为电镀金刚线。目前已成为全球最主要的金刚线供应商,占据全球超过50%的市场份额。

2016年前三季度杨凌美畅营业收入为9727万元,净利润为5040万元,其中98.63%的收入来自于隆基。

据杨凌美畅官网报道:杨凌美畅新材料一期于2016年1月投产,当年实现年产120万公里电镀金刚线,产值2.36亿元,利润0.95亿元;产品得到市场高度认可。2017年1月,二期投产,计划2017年底将完成1200万公里产能布局。

2017年9月,杨凌美畅又计划建设113条产线规模,预计在2018年3月完成,这将全面导入采用新技术的高效金刚线,全部产能均用于新的技术产品。“预计将实现年产600万公里产值。这个项目一旦完工,杨凌美畅预计电镀金刚线产能将达到1800万公里。

上市公司四方达在2017年初曾计划收购杨凌美畅,但最终未能成行。

4、易成新能

计划产能合计600万千米

公司位于河南开封的易成新能,于2010年4月登陆A股。公司为太阳能光伏行业重要的功能性材料供应商,从事太阳能硅片、半导体线切割刃料研发、生产、销售的高新技术企业。

易成新能在晶硅片切割刃料行业合计市场占有率曾达到40%以上,为国内光伏晶硅切割材料的龙头供应商之一。不过,金刚线切割技术替代传统砂浆切割技术,导致易成新能晶硅片切割刃料业务出现严重下滑。2017年上半年易成新能“晶硅片切割刃料”销售收入1.95亿元,同比下滑了68.59%。

为应对技术危机,易成新能加快建设年产600万千米电镀金刚线项目。财报显示,截至2017年6月末,易成新能预计投资6.6亿元的电镀金刚线项目工程进度为33.84%。

2017年12月12日,易成新能又公告称,拟投资2.26亿元建设年产200万千米超精细金刚线项目,项目建设期预计6个月。“本项目产品主要应用于光伏切割领域”,项目达产后,实现含税营业收入3.2亿元,年利润总额为4291万元。

同时,易成新能还计划投资3887万元投建“年产100吨超细银粉生产项目”,项目达产后,实现含税营业收入4.8亿元,年利润总额1015万元。

5、恒星科技

现有+计划产能合计600万千米

恒星科技是金属制品领域的专业制造商,公司也在投建年产600万千米超精细金刚线,该项目投资总额为9.52亿元,项目建设期预计为2年。截至2017年6月末,投资进度为2.14%。

2017年,9月末,恒星科技表示“年产600万千米超精细金刚线项目正在紧张建设中,部分设备经调试完成后已陆续投入使用,已实现产品销售并取得相应收入。”

6、东尼电子

现有+计划产能360万千米

东尼电子成立于2008年1月,2017年登陆A股,公司专注于超微细合金线材及其他金属基复合材料的应用研发、生产与销售。目前金刚线加权平均产能为60万千米。其金刚线主要客户为晶龙集团、隆基股份。

财报显示,2016年东尼电子金刚线收入及毛利率都在加速增长。

东尼电子金刚线销售变化

同时,公司也计划投资5.12亿元建设“200万千米金刚线项目”,建设期为1.25年,按照东尼电子预计,项目达产后年销售收入为5.32亿元,年净利润为1.37亿元。

7、豫金刚石

计划产能50万千米

公司主营业务为生产和销售金刚石,近年先后累计投资5亿元,计划建设总产能约为50万千米电镀金刚线项目。

(部分资料参考:《上海证券报:调查这根细线差点勒死光伏巨头!金刚线大战上演“生死时速”》、《中国企业家:隆基崛起背后:一条金刚线的“生死战”》)